-

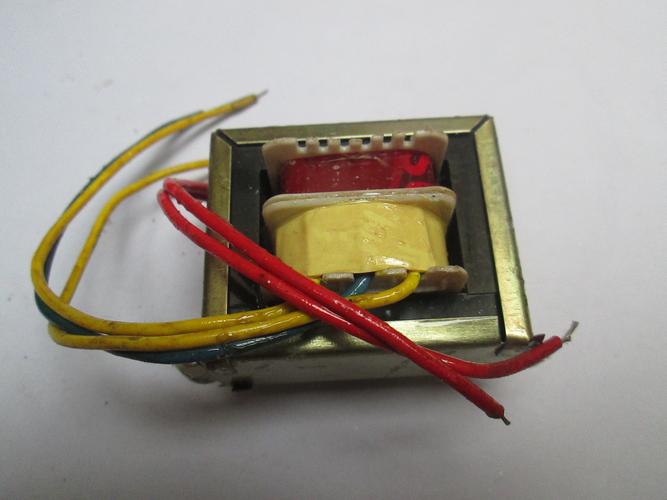

隔離變壓器安裝方式及注意事項隔離變壓器是一種常見的電力設備,用于將電能從一個電路傳輸到另一個電路,同時實現電氣隔離。在安裝隔離變壓器時,需要注意一些

隔離變壓器安裝方式及注意事項隔離變壓器是一種常見的電力設備,用于將電能從一個電路傳輸到另一個電路,同時實現電氣隔離。在安裝隔離變壓器時,需要注意一些 -

低頻變壓器使用指南:安全操作與維護要點低頻變壓器是一種常見的電力設備,廣泛應用于工業生產和電力系統中。由于其特殊的工作原理和高壓電流的存在,使用低頻變壓器需要

低頻變壓器使用指南:安全操作與維護要點低頻變壓器是一種常見的電力設備,廣泛應用于工業生產和電力系統中。由于其特殊的工作原理和高壓電流的存在,使用低頻變壓器需要 -

照明變壓器故障排查與解決方案照明變壓器是現代照明系統中不可或缺的重要組成部分。由于長時間使用、環境因素以及設備老化等原因,照明變壓器常常會出現各種故

照明變壓器故障排查與解決方案照明變壓器是現代照明系統中不可或缺的重要組成部分。由于長時間使用、環境因素以及設備老化等原因,照明變壓器常常會出現各種故 -

干式變壓器型號有哪些?在電力傳輸和配電系統中,變壓器是不可或缺的設備之一。干式變壓器作為一種常見的變壓器類型,具有許多優點,如可靠性高、維護簡

干式變壓器型號有哪些?在電力傳輸和配電系統中,變壓器是不可或缺的設備之一。干式變壓器作為一種常見的變壓器類型,具有許多優點,如可靠性高、維護簡

這場始于2012年下半年的產能過剩終于警醒了中國的光纖光纜企業。2013年半年財報,幾大上市公司紛紛把“產能過剩”作為企業首要沖擊,呈于財報說明之中。一改此前“收入、利潤”穩中有增的局面,這一次它們要么收入下滑,要么利潤不理想。

通鼎光電收入下滑超10、亨通光電因失去9000萬元的一次性分紅而利潤大幅下滑、烽火通信利潤微增,收入、利潤同比增長近20的中天科技亦有數個主力產品線出現利潤率下滑,宣稱利潤同比增長近60的特發信息,其利潤增長卻并非來自光纜市場,主要是出讓電解鋁業務廣西吉光61.5的股權的原因。而就在2012年財報中,幾家線纜企業在整個通信業的冬天里依舊取得了收入、利潤增幅均超過12,亨通光電更是實現了35利潤增長。

今年年初,運營商光纖集采價格刷新近幾年紀錄再創新低,產能過剩加劇了本就激烈的價格戰。

擴產欲罷不能

就在一年前,中國光纖光纜產業一度還迎來近8年來的首次價格上漲。現在來看,這主要是因為寬帶中國戰略帶來的產業刺激,多數光纖光纜企業押寶“需求上漲50-100”。現在看來,當時的價格上漲像極了“光纖供不應求”這一夢想的回光返照。

這在幾個月之后就被證實為“黃粱一夢”,寬帶中國戰略始終沒有實質性政策出臺,而2012年底運營商光纖集采價格再創新低,2013年中國電信集采光纖價格又刷新近幾年紀錄。在這個已經充分成熟且自由競爭的市場上,價格下滑只能說明“供大于求”。

但尷尬的是,光纖企業產能擴充依舊不絕于耳,甚至不乏新玩家殺入這一市場。“產能過剩是因為當初大家的盲目造成的,但今天我們已經欲罷不能。”一資深光纖行業人士向記者分析:“在這個核心競爭力雷同、企業沒有議價能力的市場,只有拼規模成本、殺價格,等待洗牌。”

2013年國慶節,山東省750萬芯光纖拉絲項目將正式投產。這個由太平洋光纖光纜有限公司投資3.8億元、號稱彌補山東省空白的項目,卻得到了業內人士100差評,“拉的越多、賠得越多”。

與此同時,主流廠商也沒有停止擴產的腳步,申銀萬國統計,亨通光電2013年產能預計會提升30,達到3000萬芯公里;中天科技產能提升40,達到2000萬芯公里;通鼎光電產能會提升250以上,達到2500-3000萬芯公里;已經規模位居第二的長飛,也已經擴產。

一長飛光纖光纜高層告知記者:“光纖產能可能超過1.85億芯公里,超出市場需求4000萬芯公里。除非市場需求增加30,否則產能過剩不可阻擋。”但這基本不現實。“現階段寬帶不能顯著提升光纖需求,而LTE的建設也會優先在現有站址上升級,對市場提升也沒有之前2G、3G那么明顯。”一烽火通信專家表達了這一觀點:“2013年,看不到產能過剩的盡頭。”

全產業鏈優勢未顯

除了靠著規模成本來取得一定價格優勢之外,光纖光纜主導企業紛紛打出“棒、纖、纜”一體化戰略,寄希望全產業鏈優勢制勝。但目前來看,這一戰略極大規模差強人意。

目前,國內光纖光纜仍遵循“7:2:1”定律,整個光纖光纜產業利潤,70集中于光纖預制棒產業、20隸屬光纖、剩余10歸屬光纜。2010年之前,中國光纖預制棒基本依賴進口,超過50進口來自日本。2010年之后,亨通光電、中天科技、烽火通信、法爾勝、中利等企業紛紛自研光纖預制棒,每年向國外企業支付的巨額進口費逐漸回歸國內,線纜咨詢公司CRU預測,2013年底,中國光棒將實現自給自足。

但這并非就意味著光纖光纜企業新增了70的利潤。尷尬的是,國內光棒的合格率、生產成本、拉絲效率仍然要遜于國際企業,不少企業光棒的生產成本甚至要高于進口價格。

也正是因此,光棒的面世并未能顯著改變企業的利潤率。2013年上半年,光纖光纜毛利率提升在3-6之間,而烽火通信僅提升1,2012年烽火通信光纖光纜毛利率甚至出現1的下滑。

另一方面,全產業鏈帶來的產業鏈優勢也并不明顯。“棒纖纜一體的企業,終將淘汰只有光纜的企業。”一資深業內人士向記者分析:“但這一進程,被運營商的集采機制延緩、甚至擱置了。”

作為終用戶,三大運營商需要的產品只是光纜。但運營商集采時卻把光纖、光纜分為兩次進行。“通過光纖集采,運營商壓低了光纖價格,變相等于把所有光纜企業拉在了同一起跑線。”上述人士稱:“而光纜企業遠遠多于光纖企業,通過光纜集采,運營商又再一次壓低光纜價格。”這種集采機制,實際上已經讓全產業鏈優勢分崩離析。目前國內能自產光棒的企業不足10家,自產光纖者接近20家,而光纜企業則接近60家,而光纖光纜行業的終利潤卻基本由這60家企業決定。

開源節流自救

對于國內的光纖光纜企業而言,選擇其實已經擺在眼前。“進軍海外市場,緩解國內壓力”這已經成為業內共識。

近兩年,炙手可熱的當屬巴西市場。“這里要舉辦世界杯、奧運會,巴西運營商開始大規模建設網絡。”亨通光電、烽火通信均已在巴西建廠,實現國際市場本地化,“雖然國際市場也競爭激烈,但利潤要高很多。”

目前,烽火通信憑借光通信系統、線纜、器件于一體的系統優勢,打開非洲、東南亞、南美這些正在崛起的市場,2012年國際市場開局之年曾實現3100的收入增長;亨通光電則連續2年實現國際市場增收超過60,今年國際市場收入1.2億元,同比增長99.

“另一方面,這些上市企業需要保證足夠的現金流、降低企業管理成本,有過冬的心理準備。”一光纖行業分析師告訴記者:“但現在來看,這些企業大部分財務成本壓力大、管理成本升高,且現金流不充沛。”

2013年上半年,烽火通信經營活動現金流、籌資活動現金流大幅下降,后兩者同比減少接近100;同樣,中天科技兩項現金流均為負值。但與此同時,二者都在加大企業投資支出,增加現金流壓力的同時也提高了財務壓力。財報顯示,現金流負值的主要原因是通信行業經濟環境不佳,運營商拖欠款項所致。受到OTT沖擊、增量不增收的運營商,正在把這種經營壓力向產業下游傳遞。

相比之下,2012年底成立財務公司的亨通光電,因為加強了成本、回款控制,企業經營現金流大幅上升,且有效控制了營業成本和財務費用,可謂2013年光纖企業中難得的亮點。